Ein ETF-Sparplan ermöglicht dir monatlich in kleinen Beträgen in einen oder mehrere ETFs zu investieren. Anleger erkennen die Vorteile von ETFs im Vergleich zu den klassischen Aktienfonds und investieren immer häufiger in einen ETF. ETFs sind dadurch in der breiten Masse angekommen und Investoren finden ein entsprechend großes Angebot an ETFs.

Du möchtest nochmal nachlesen, was ein ETF ist? Dann wirf einen Blick in den verlinkten Beitrag. Doch welcher ETF-Sparplan ist der richtige für dich? Wie kannst du ETFs sinnvoll Vergleichen und worauf musst du vor dem Kauf eines ETF-Sparplans achten?

Wichtig! Dieser Beitrag ist keine Empfehlung zum Kauf oder zur Anlage in einen ETF-Sparplan. Dieser Beitrag zeigt dir, wie du methodisch bei der Auswahl eines ETFs vorgehst um dein Risikoprofil und Investmentziele zu erreichen. Die genannten Beispiele dienen der Verdeutlichung und sind keine Kaufempfehlung.

Welche Vorteile hat ein ETF-Sparplan?

Ein ETF-Sparplan macht sich den Cost Average Effect zu nutzen. Den Cost Average Effect erzielst du durch einen gleichbleibenden Investitionsbetrag. Beispielsweise investierst du jeden Monat 50 Euro in einen ETF. Da sich ETFs anteilig kaufen lassen, beispielsweise 3,3 Anteile, kaufst du automatisch mehr Anteile wenn die Aktienkurse sinken und weniger Anteile, wenn diese steigen.

Dadurch erreichst du den harmonischen Mittelwert und du hast die Anteile im Durchschnitt günstiger erworben im Vergleich zum Kauf von einer festen Anzahl an Anteile pro Monat.

Wie finde ich den passenden ETF-Sparplan?

Die Auswahl an ETFs und ETF-Sparpläne ist überwältigend. Deshalb solltest du das Feld von hinten aufrollen. In die Auswahl, Bewertung und Analyse von ETFs kann man ganze Abende, Websites oder Schulungen füllen. Das ist nicht das Ziel. Dieser Beitrag gibt dir einfache Tipps für einen sinnvollen Vergleich von ETF-Sparpläne. Du sollst nicht blind investieren, du musst aber auch nicht stundenlang ETFs durchforsten.

Nachfolgende Vorschläge helfen dir, die für dich passenden ETF-Sparpläne zu finden.

1. Wähle kostenlose ETF-Sparpläne

Wenn du noch kein Depot hast, suche dir einen Broker mit einem kostenlosen Depot und kostenlosen ETF-Sparpläne. Nicht jeder Sparplan ist bei jedem Online-Broker kostenlos. Damit schränkst du deine Auswahl künstlich über das Angebot bei deinem Broker und den Preis ein. Das spart viel Zeit und Geld.

Diese Einschränkung macht bei einem Einmalkauf nicht unbedingt Sinn. Wenn du aber monatlich einen oder mehrere ETFs investieren willst, solltest du auf jeden Fall kostenlose ETF-Sparpläne wählen.

2. Worin möchtest du investieren?

In was möchtest du dein Geld investieren? Möchtest du in eine Region, in ein Land oder in eine Branche investieren? In Aktien, Anleihen, Immobilien oder Rohstoffe? Beispielsweise finden sich ETFs die folgendes abdecken:

- Ein breites Portfolio der ganzen Welt: Oft wird hier der MSCI World genannt. Wieso dieser jedoch nicht immer geeinigt ist, erkläre ich dir weiter unten bei „Prüfe den ETF“.

- Eine Region: Beispielsweise Europa, Amerika oder Asien.

- Ein Land: Hier eignen sich oft ETFs auf einen Index aus dem Land. Beispielsweise ein DAX 30 für die 30 größten Unternehmen in Deutschland oder einen ETF auf den NASDAQ 100 für Technologie Aktien aus Amerika.

- Ein Thema: Es gibt ETFs die Unternehmen zu einem Thema bündeln. Beispielsweise Wasserstoff, Digitalisierung, Saubere Energie oder Gesundheitswesen

- Rohstoffe: Es gibt ETFs mit denen du in Gold, Silber oder andere Rohstoffe investieren kannst.

Du musst dich nicht auf einen ETF festlegen sondern kannst auch einen ETF-Sparplan mit mehreren ETFs machen. Damit sorgst du für zusätzliche Diversifikation in deinem Depot und reduzierst weiter das Risiko.

3. Ist der ETF Sparplan fähig?

Bevor du tiefer in die Analyse einsteigst, prüfe ob der ETF bei deinem Broker Sparplan-fähig ist. Du kannst natürlich auch eine Einmalanlage in einen ETF tätigen. Ziel in diesem Beitrag ist jedoch die Suche nach einen ETF-Sparplan der nebenher läuft und beim Kauf und Verkauf keine Kosten verursacht.

4. Prüfe den ETF

Wenn du in Aktien investierst, musst du dir vorher ein Bild vom jeweiligen Unternehmen machen. Wie stehen Umsatz zum Gewinn und der Bewertung da? Wie entwickelt sich das Unternehmen im Vergleich zur Branche? Gibt es aktuell sehr gute oder sehr schlechte Nachrichten?

Bei einem ETF-Sparplan musst du nicht jedes einzelne Unternehmen im ETF prüfen. Durch die große Anzahl an Aktien im ETF sorgst du für eine Diversifikation. Aber du solltest wenigstens prüfen:

- Sind einzelne Aktien im ETF zu stark vertreten? Wenn ja, vermeiden Klumpenrisiken

- Wie ist die Gesamtkostenquote? Je niedriger die Total Expense Ratio (TER), desto besser deine Rendite.

- Schüttert der ETF die Gewinne aus oder werden diese wiederangelegt? Eine Wiederanlage ist steuerfrei.

- In welcher Währung ist der ETF? Fremdwährung bedeutet Wechselkursrisiko.

- Wie groß ist der ETF? Vermeide kleine ETFs.

Du möchtest etwas tiefer Einsteigen? Dann lese die Tipps zur Analyse eines ETFs vor dem Kauf. Fühle dich von den vielen Informationen zu Beginn nicht erschlagen. Arbeite dich langsam ein. Verwende eine Woche lang jeden Abend eine Stunde und schon hast du einen guten Durchblick.

Bonus: Wieso der MSCI World kein „Welt ETF“ ist!

Wenn du dich für einen ETF interessierst, suchte das Factsheet. Dieses findest du in der Regel beim Anbieter (Emittent) des ETFs. Am Beispiel des iShares Core MSCI World UCITS ETF von BlackRock zeige ich dir, wieso der MSCI World kein „Welt-ETF“ ist.

Die ISIN ist IE00B4L5Y983, das Factsheet findest du hier. Mit einem Blick in das Factsheet fallen zwei Dinge negativ auf:

Die Top 10 Positionen im MSCI World von iShares sind alles Unternehmen aus den USA. Mit über 4 Prozent ist Apple sogar ein absolutes Schwergewicht im MSCI World und beeinflusst maßgeblich die Performance des MSCI-World. Die Top 5 Positionen sind mit Apple, Microsoft, Amazon, Facebook und Google sogar ausschließlich Internet Unternehmen.

Diese Top 10 Unternehmen machen 16,78 Prozent im MSCI World aus. Damit ist der MSCI World kein Welt-ETF sondern ein ETF mit Schwerpunkt Amerika.

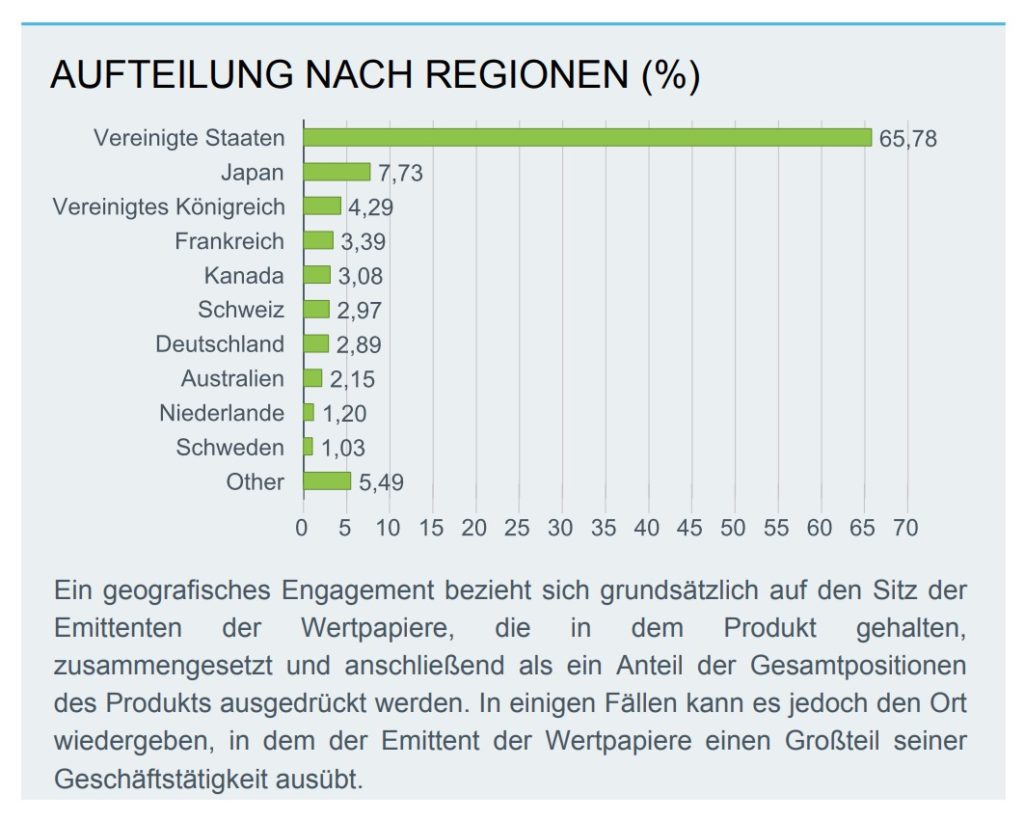

Ein weiterer Blick in die regionale Verteilung zeigt, dass nicht nur die Top 10 Unternehmen eine Konzentration in den USA darstellen, sondern grundsätzlich zu viel US-amerikanische Aktien enthalten sind.

Die prozentuale Aufteilung nach Region verdeutlicht, dass über 65 Prozent der Aktien aus den USA stammen. Weitere 7 Prozent aus Japan und 4 Prozent aus Großbritannien. Nur ein kleiner Bruchteil des MSCI World investiert in Asien, Indien oder Afrika.

Damit ist der MSCI World kein Welt-ETF sondern ein ETF mit Schwerpunkt USA. Möchte ein Investor weltweit in Aktien investieren, taugt der MSCI World alleine nicht dazu. Das heißt jedoch nicht, dass der MSCI World ein schlechter ETF ist.

5. Beginne mit kleinen Beträgen

An der Börse gelten die gleichen Regeln wie überall. Die Theorie ist schön, du lernst aber erst mit der Praxis. Deshalb beginne mit einem kleinen ETF-Sparplan. Ein guter Start ist ein ETF-Sparplan bei Trade Republic. Die App ist intuitiv und Kunden können einen Sparplan ab 10 Euro pro Monat erstellen. Mit 30 Euro kannst du in drei unterschiedliche ETFs gleichzeitig investieren. Kostenlos.

Lerne durch dein Investment. Beobachte wie sich deine ETFs entwickeln und verstehe wieso. Durch das Aussuchen eines ETF-Sparplan lernt du weitere Informationen über ETFs.